והנה הפתעה:

חפש בבלוג זה

30.11.2013

ממשיכים לגדר את תיק ההשקעות

בפוסט הקודם (גידור של תיק השקעות) הצגתי שיטה לגדר את תיק ההשקעות על ידי אופציות מסוג PUT ולמנוע ירידה של נכס הבסיס (תעודת סל על מדד תא25) אל מתחת ל 135000 ש"ח תמורת תשלום "ביטוח" לחודש של 1681 ש"ח.

היום נראה כיצד ניתן לגדר את התיק בצורה שונה.

נחזור אל מערכת הצירים הבסיסית שבה בוחנים "אסטרטגיות" יישום של אופציות. המילה "אסטרטגיות" קצת מצחיקה כי מדובר לכל היותר על אורח חיים של שלושה חודשים לאופציות שנכתבות בארץ. בהחלט לא משהו בעל אופק אסטרטגי, אבל ככה המומחים קוראים לזה. הנה מערכת הצירים:

אשתמש באותם נתונים של הפוסט הקודם ונניח שאנו נמצאים ב 24/11/2013. במקביל לאופציות ה PUT קיימות אופציות הפוכות מסוג CALL. אופציות אלה נכתבות בכיוון עליית המדד. ככל שהמדד בפקיעה יהיה גבוה יותר ממחיר המימוש של האופציה, כך נרוויח יותר. גם לאופציות CALL על מדד תל אביב 25 יש מכפיל של 100.

האסטרטגיה שנבחן היא כזו: נמכור את תעודת הסל בשווי של 135000 ש"ח ונפקיד את הכסף בפיקדון שיקלי או במק"מ בתשואה של 1.25% לשנה. תשואה כזו היא שוות ערך ל 0.1% בחודש: (365 / 31)^1.0125. במערכת הצירים נשרטט קו ישר. הסבר: לא משנה מה יהיה מצב השוק, הכסף שלנו לא נמצא בשוק. הוא מופקד בפיקדון חודשי וישא ריבית של 0.1% כלומר 142 ש"ח.

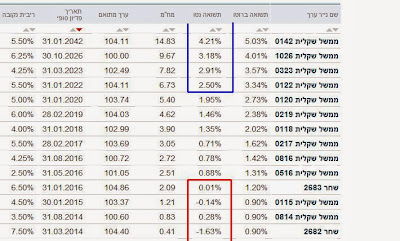

כעת נוסיף לתיק אופציית CALL לדצמבר במחיר מימוש של 1350 ש"ח. זו האופציה ה"תאומה" לאופצית ה PUT מהפוסט הקודם, והיא מסומנת במסגרת שחורה. הוספת האופציה תעלה 2226 ש"ח לפי טבלת השערים הבאה:

האופציה תיתן את גרף הרווח וההפסד הבא (מצוייר בצבע אדום) כתלות במדד, במועד הפקיעה:

נחבר את הקו הכחול והאדום ונבנה את קו האסטרטגיה בצבע ירוק:

כעת נסיר את הקווים של האופציה והפיקדון ונבחן את האסטרטגיה שקיבלנו:

קיבלנו תיק שבכל מצב שוק נמוך מ 1350 נקודות יתן הפסד מכסימלי של 2084 ש"ח (עלות האופציה 2226 ש"ח פחות ההכנסה מהפיקדון 142 ש"ח). ועדיין התיק יהיה צמוד למדד תא25 בעליה אם תהיה.

והנה הפתעה:

האסטרטגיה בפוסט הזה והאסטרטגיה בפוסט הקודם הן שתי אסטרטגיות שקולות במונחי תשואה/סיכון. רק המחיר שונה. האסטרטגיה בפוסט הקודם עולה 1686 ש"ח והאסטרטגיה המתוארת בפוסט הזה עולה 2084 ש"ח. ולכן ניתן לבצע ארביטרז' של 398 ש"ח (398=2084-1686) על ידי קניית האסטרטגיה של הפוסט הקודם ומכירת האסטרטגיה המתוארת כאן כמובן בניכוי עמלות הקניה של האופציות.

24.11.2013

גידור של תיק השקעות

מי שעוקב אחרי הפוסטים האחרונים רואה שאני הופך להיות פחדן יותר ככל שהבורסה עולה ושוברת שיאים חדשים. אף אחד לא יכול לחזות אם הראלי יימשך. ה"מומחים" חלוקים בדעתם. היום קראתי בגלובס שחיים נתן הכלכלן הראשי בבית ההשקעות מנורה מבטחים חושב שיש עוד מקום לעליות. אתמול התראיין בגלובס גלעד אלטשולר, מנכ"ל אלטשולר שחם והזהיר שהנתונים לא מצדיקים העליות והמליץ להישמר מהפסדים. אני כמובן לא "מומחה" לא "נביא" ולא יודע.

ובכל זאת, מה אפשר לעשות כדי לישון טוב יותר בלילה ?

לקנות ביטוח מפני ירידות !

ואיך קונים ביטוח מפני ירידות בשוק ההון ?

אופציות !

מי שטווח ההשקעה שלו קצר או שפשוט רוצה לישון טוב יותר יכול להשתמש באופציות לשם הגנה על החלק המנייתי בתיק. לפני הכל כדאי לדעת שאופציות הן מכשיר מצויין. זול יחסית וחד. מי שיודע כיצד להשתמש בהן בתבונה יכול להעזר בהן מאוד. מי שלא בטוח, משחק בסכין חד ויכול להחתך. גם חשבון הבנק שלו. אופציות הן מכשיר פיננסי קצת יותר מורכב מתעודות סל ואגרות חוב, אבל לא בשמיים. זה עדיין לא מדע טילים. מטרת הפוסט אינה להסביר מהיא אופציה, כי ההסבר ידרוש הרבה פוסטים ובקיצור לכתוב ספר, אלא להראות איך שימוש באופציות יכול להקטין סיכון כנגד הקטנת תשואה.

אתייחס לאופציות החודשיות הנסחרות בתל אביב על נכס הבסיס: מדד תל אביב 25. בגדול אופציה בודדת על מדד תא25 יוצרת חשיפה לנכס הבסיס במכפיל של 100. אופציית CALL חשיפה חיובית ואופציית PUT חשיפה שלילית.

אחת השיטות להגן על תעודת סל תל אביב 25 מפני ירידות היא לבטח את התעודה על ידי רכישת אופציות PUT. לצורך ההסבר נבנה מערכת צירים שבה ציר X ישקף את המדד בנקודות וציר Y ישקף את הרווח או ההפסד שיצטבר בתיק בש"ח כתוצאה משינוי בנקודות של מדד תא 25. זו מערכת הצירים:

היום מדד תל אביב 25 נמצא ב 1352 נקודות. נניח שאנו מחזיקים ב 100 יחידות מדד על ידי תעודת הסל קסם תא 25. אז שווי הנכס שלנו הוא 135200 ש"ח (1352*100=135200). שינוי במדד נניח עליה ל 1360 נקודות יביא את שווי התעודה שלנו ל 136000 ש"ח. ירידת המדד ל 1340 נקודות תוריד את שווי התעודה ל 134000 ש"ח. אם כך, אפשר לשרטט את שווי 100 יחידות תעודת הסל שלנו במערכת הצירים. לפי התרשים אפשר לראות לדוגמא שירידה של 30 נקודות במדד תגרום להפסד הון של 3000 ש"ח בתעודת הסל (אמרנו כבר שהמכפיל הוא 100):

עכשיו נסתכל באופציית PUT לדצמבר שנסחרת היום ב 1686 ש"ח. ראו בתצלום המסך הבא:

ננסה לתאר את האופציה באותה מערכת צירים. האופציה, שמחירה בשוק הוא 1686 ש"ח, תיתן 100 ש"ח על כל ירידה של נקודת מדד ביום הפקיעה. קוראים לזה המכפיל של האופציה. זאת אומרת שבמועד הפקיעה (יום רביעי שלפני יום שישי האחרון בחודש דצמבר 2013) אם המדד יהיה 1320 נק' אופצית ה PUT תניב לנו תזרים של 3000 ש"ח לפי החישוב הבא: (1350-1320)*100=3000. אם המדד יעלה מעל 1350 האופציה תפקע "מחוץ לכסף" ונפסיד את כל ההשקעה בה. כלומר הסיכון לא התממש ולא היינו צריכים את הביטוח. מתזרים המזומנים של האופציה צריך לנכות את עלותה שהיא כאמור 1686 ש"ח שאותה נשלם בכל מקרה. אם נשרטט באותה מערכת צירים את הרווח וההפסד מהאופציה עבור כל מצב של תל אביב 25 נקבל את השרטוט הבא:

כעת נחבר את שני הגרפים יחד: נכס הבסיס (תעודת הסל) הקו הכחול ואופציית ה PUT הקו האדום נקבל את הקו הירוק המסמל בתרשים את הרווח וההפסד מהאסטרטגיה או מה "פוזיציה" כמו שאומרים המבינים:

ברגע שנוצר הקו הירוק אפשר להוריד את הקווים הכחול והאדום ולהסתכל על הפוזיציה שנוצרה בתיק:

מה קיבלנו ? תיק שבו ההפסד המכסימלי יהיה 1686 ש"ח בלבד ולא משנה כמה ירד המדד גם אם ירד ל 1200 נקודות. הרווח המכסימלי נשאר בלתי מוגבל ואנו עדיין צמודים למדד תל אביב 25 בעליות. יחד עם זאת, עלות האופציה תוריד את הרווח מהתיק בדיוק ב 1686 ש"ח. עלות האופציה 1686 ש"ח היא 1.25% משווי התעודה. לפיכך ניתן לומר, שברכישת הביטוח מפני ירידת שווי תעודת הסל אנו מוותרים על תשואה של 1.25% בתעודה. שווה ? כל אחד יחליט בעצמו. אבל בכל מקרה חשוב להכיר את האפשרויות הקיימות.

הערה: ההדגמה בוצעה עבור תיק המכיל תעודת סל בהקף של 135000 ש"ח. אם התיק גדול יותר, למשל מכיל תעודת סל בשווי 270000 ש"ח אז צריך 2 אופציות PUT כדי להגן עליו.

21.11.2013

תיק ההשקעות מאז ועד היום

כשהתחלתי לפרסם את הבלוג הזה לפני ארבע וחצי שנים ב 10.5.2009, התקופה היתה תחילתה של ההתאוששות לאחר משבר 2008 בשוק ההון. אתמול חצינו את רמת השיא של כל הזמנים במדד תל אביב 25. מאז פרסום הפוסט הראשון, מדד תל אביב 25 עלה ב 58% מ 849.56 נקודות ל 1344.34 אתמול (21.11.2013).

נכון להיום, ברמות השיא של כל הזמנים, אנו קוראים כתבות שעיקרן הוא: "הציבור נכנס לבורסה", "המכפילים עדיין נמוכים", "יש מקום לעליות" וזה בדיוק הזמן שבו אני מתחיל לדאוג. המקצוענים קוראים לכסף שנכנס בתקופות כאלה לשוק ההון "הכסף הטיפש". אני מרגיש בדיוק כמו שאומר וורן באפט: "היה פחדן בעליות ורודף בצע בירידות". האמרה הכל כך מפורסמת ונכונה הזו מופיעה גם בספר כדור השלג (The Snowball). בתקופה זו אני פחדן. אני לא "יוצא" מהשוק כי מהלך העליות יכול להיות ארוך ואין דרך לתזמן או לצפות עד מתי יימשך. אני בודק את נקודת האיזון בין הנכסים המסוכנים לנכסים הפחות מסוכנים (אג"ח ממשלה) בתיק שלי שוב. אני יודע את רמת הסיכון שאני מוכן לקחת, ולא מוכן להיות חשוף מעבר לכך. זה הכלל השלישי באסטרטגית ההשקעות הפשוטה שלי: "1. קנה, 2. החזק, 3. אזן".

17.11.2013

תיק השקעות יעיל ופרס נובל בכלכלה 2

בהמשך לפוסט הקודם בנושא תיק השקעות יעיל ופרס נובל בכלכלה התפרסם בסוף השבוע מאמר בניו יורק טיימס המדבר על התורות המנוגדות של שניים מתוך שלושת הזוכים (שילר ופאמה) בנובל לכלכלה 2013 והאם באמת אפשר לשבור את השוק. המאמר בלינק הזה. מהבלוג אתם כבר בטח מבינים במי אני מצדד (-:. למרות שאני מאמין שניתן להכות את השוק על ידי בחירה סלקטיבית של מניות וכתבתי על זה בסידרת הפוסטים על השקעות ערך, בייחוד בתיק שהוא קטן ביחס לשוק וחף ממגבלות הרגולציה ועמלות, אני את ההשקעות שלי מנהל בשיטה הבטוחה שקראתי לה "קנה החזק ואזן" ומובאת בבלוג הזה. איך אומר כותב המאמר בניו יורק טיימס: "אתם יכולים להשתעשע ברעיון של השקעות ערך, אלא שכאשר מדובר על השקעה בפועל, אל תנסו את זה בבית".

6.11.2013

מיסוי על תיק השקעות

בפוסט הקודם (לינק לפוסט) ראינו שבמצב השוק הנוכחי ישנו קושי בהשקעת החלק הבטוח של תיק המנוהל בשיטת קנה החזק ואזן קרי ברכישת אג"ח ממשלה. הבעיה היא שעקב ירידת הריבית במשק מחירי האג"ח עלו באופן כזה שעלית ריבית תנחיל למשקיע הפסד הוני.

ראינו שפתרון השקעה אפשרי הוא באג"ח גילון בריבית משתנה. מחיר של אג"ח מסוג זה אינו חשוף לשינוי בשער הריבית. יחד עם זאת ראינו שהתשואה נטו (אחרי מס) על אג"ח ממשלה בריבית משתנה היא נמוכה מאוד. משהו כמו 0.9% לשנה. ותשואה כזו כנראה לא תכה אפילו את האינפלציה הצפויה (כ 2%), מה שמבטיח למשקיע הפסד לפידיון. האם אפשר לשפר את התשואה ?

שתי הערות על מיסוי השקעות:

1. בישראל יש שתי רמות מס על ניירות ערך:

1.א. 15% מרווח נומינלי על אג"ח שקלי ומק"מ.

1.ב. 25% מרווח ריאלי (רווח ריאלי = רווח נומינלי - אינפלציה בתקופת ההשקעה) על כל שאר ניירות הערך.

2. בישראל יש שתי שיטות מיסוי על קרנות נאמנות:

2.א. קרן נאמנות חייבת - הקרן משלמת מס כאמור בסעיף 1 והמשקיע פטור ממס.

2.ב. קרן נאמנות פטורה - הקרן אינה משלמת מס והמשקיע משלם את המס לפי סעיף 1.ב. (25% מהרווח הריאלי).

מגן מס:

ישנן קרנות נאמנות מסוג "קרן כספית פטורה 00". קרנות נאמנות אלה אינן מחזיקות מניות ו/או מט"ח. הן רשאיות להחזיק אך ורק מק"מ ואג"ח בעלות מח"מ של לא יותר מ 3 חודשים. זה אומר כסף כמעט נזיל, ומכאן השם: קרן כספית. נזילות נכסי הקרן מאפשרת לחברות להתייחס לקרן כמזומנים ולהציגה בסעיף נכסים שוטפים במאזן. למשקיע הפרטי, קרן כספית מציעה "מגן מס" בגובה האינפלציה.

מה זה אומר ? מגן המס אומר, שהמשקיע בקרן הפטורה חייב אמנם במס של 25% על הרווח הריאלי (ראה סעיף 2.ב. לעיל) אבל מכיוון שהאינפלציה הצפויה היא 2% אז תשואה של עד 2% תהיה פטורה ממס לגמרי. עכשיו נניח שהקרן הכספית תקנה את אג"ח הגילון, אז דרך הקרן המשקיע יקבל את התשואה ברוטו של האג"ח שהיא כ 1.05% וזו תהיה התשואה נטו שלו. תשואה נטו של 1.05% זה לא משהו, אבל זה עדיין יותר טוב מ 0.9% תשואה שיקבל משקיע שמחזיק בגילון בעצמו (יותר טוב ב 15% בדיוק שהם שווי המס הנומינלי עליו נותן הגנה "מגן המס").

אותו הסבר נכון עבור כל נכס פיננסי בעל מיסוי נומינלי. כאמור מק"מ ואג"ח שיקלי. בתשואות של עד 2% רצוי לקנות אותו דרך קרן כספית פטורה.

שימו לב ונא לבדוק היטב ! שלקרן הכספית שבחרתם אין שיעור הוספה ואין עמלות קניה ומכירה כפי שאמור להיות.

הערה: לפעמים צצות הזדמנויות שכדאי לנצל. בדרך כלל אלא הזדמנויות שבאות ממקום אחר מאשר שוק ההון. היום למשל ראיתי מודעה של בנק ירושלים, שעיסוקו בעיקר במתן הלוואות משכנתא, המציע תוכנית חיסכון בפריים פחות 1.25% לשנתיים עם אפשרות יציאה בהתראה מראש של 35 יום. הפריים היום הוא 2.5% כך שתוכנית החסכון היא ב 1.25% ברוטו. הבנק מלווה כסף לאנשים שרוצים משכנתא בריבית גבוהה יותר מזו הקיימת בשוק, וכדי לגייס כסף הוא מציע לאנשים שרוצים להפקיד תנאים טובים יותר מאשר בשוק ההון. יש לו מאיפוא לשלם ועדיין להרוויח. תמיד שווה להיות מעודכן ולשקול כדאיות של כל מסלול.

2.11.2013

אג"ח בתיק השקעות

במצב בו שרוי שוק ההון בתקופה האחרונה, רכיב האג"ח הממשלתי בתיק ההשקעות המאוזן (לינק לניהול תיק השקעות בשיטת קנה החזק ואזן) מחייב התייחסות מיוחדת היות והתשואות על אג"ח הממשלה הן נמוכות מאוד. מה שאומר שהמחירים גבוהים מאוד. ומחירים גבוהים מאוד הם מסוכנים. כי בסוף כל עליה נמצאת ירידה. והירידה תהיה כואבת יותר ככל שהאג"ח ארוכה יותר. בארוכה יותר אני מתכוון שמועד הפרעון הסופי שלה רחוק יותר וליתר דיוק שהמח"מ שלה ארוך יותר. המח"מ בשפת אנשי המקצוע נקרא "המנוף הפיננסי של האג"ח" ראה תרשים:

בתרשים מודגמת התנהגות של אג"ח בעלת מח"מ של 13 שנה. מאופן חישוב מחיר של אג"ח מתקבל שכל עליה של 1% בריבית במשק תוריד את מחיר האג"ח ב 13%. כך, עליה של 2% בריבית תוריד את המחיר ב 26% ! שזה המון ביחס לעובדה שאנו רואים באג"ח הממשלה את המרכיב הבטוח של התיק. (זוכרים את הפוסט על ההתייחסות בניהול הסיכונים לאג"ח חברות כאילו הוא מרכיב סיכון ? הנה לינק).

כמובן שאם אנו מתכונים להחזיק את האג"ח עד לפידיון, אז כל מה שקורה בדרך לא מעניין, התשואה מקובעת ביום הקניה. אבל בדרך תיתכנה ירידות לא מבוטלות ואם נצטרך לממש אז נסבול מהפסד הון שיהפוך במימוש להפסד בפועל.

בשנים האחרונות ריבית בנק ישראל נמצאת בטווח של בין 1% ל 3%. לכן מחירי האג"ח גבוהים והתשואות נמוכות ואף שליליות. נסתכל על תשואות האג"ח השיקליות כפי שהתפרסמו באתר גלובס לפני מספר ימים:

אחד התפקידים המרכזיים של בנק ישראל הוא שמירה על יציבות המחירים. כלומר על רמת אינפלציה נמוכה ויציבה. יעד האינפלציה של בנק ישראל הוא בין 1% ל 3% לשנה. בממוצע אפשר לומר כ 2%. סימנתי בטבלה בכחול את האג"חים שיתנו תשואה נטו (אחרי מס) של מעל יעד האינפלציה הממוצע. המח"מ המינימלי הוא 6.73 שנים באג"ח שפידיונה הסופי הוא בינואר 2022. עוד 9 שנים. אבל אם בדרך תהיה עליה של הריבית נניח ל 3% (לא משהו בלתי סביר) האג"ח אוטומטית ירד ב 13.46%. וזה אג"ח ממשלה שנחשב הכי בטוח.

התשואות על האג"ח הצמודות לא נראות טוב יותר:

גם כאן, רק כדי להדביק את האינפלציה נצטרך לרכוש אג"ח עם מח"מ של 6.57 שנים לפחות ומועד פידיון סופי ביולי 2021. וזה עוד לפני שהרווחנו ריאלית שקל אחד ב 8 שנים !. מח"מ קצר יותר יקבע הפסד בטוח למועד המימוש (ראה תשואות נטו שליליות מסומנות באדום).

אז מה עושים ?

אחת האפשרויות היא לשלב אג"ח ממשלה בעלות ריבית משתנה. מה שנקרא בזמנו גילון. לאג"ח הזה אין ריבית קבועה מראש. הריבית נקבעת אחת לרבעון עם חלוקת הקופון (הריבית) על הרבעון הקודם. הריבית החדשה נקבעת על בסיס ממוצע תשואות המק"מים שיש מעל שלושה חודשים לפדיונם. מה שטוב באג"ח מסוג זה הוא ששינוי בריבית לא ישפיע על מחיר האג"ח. הנה טבלת התשואות:

התשואה נטו היא כשל אג"ח בריבית קבועה עם מח"מ של כ 3.5 שנים. ומכאן שהחלטה הגיונית כיום היא להשקיע באג"ח בריבית משתנה כחלופה להקטנת מח"מ שתגרום כבר היום להפסד הון ודאי. יחד עם זאת גם בחלופה הזו אנו צפויים להפסד במידה והאינפלציה תעלה על 1% מה שדי צפוי שיקרה. אז יש כאן פרדוקס. בכל נכס בטוח שנשקיע, אנו צפויים להפסד. זה נוגד את ההגדרה של נכס בטוח.

האם יש דרך טובה יותר ?

ניחשתם: יש

אראה בפוסט הבא.

26.10.2013

עוד קצת על אג"ח קונסול

הרבה התעניינו בפוסט הקודם על אג"ח קונסול, אז לכל המתעניינים בנושא הנה קצת מידע נוסף...

איך לאתר אג"ח קונסול ?

אג"ח קונסול מופיע גם כ Perpetual bond במנועי החיפוש. בעברית זה נקרא אג"ח צמיתה, כלומר התשלומים מתבצעים לצמיתות. מי שרוצה לאתר אג"חים כאלה, אפשר בגוגל Perpetual bond או Consolidated annuity. אין הרבה אבל אפשר למצוא בקלות.

וכמה נקודות למחשבה:

1. רעיון אג"ח צמיתה היא פתרון טוב להעברה של הון לדורות הבאים. היות והאג"ח נותן תזרים קבוע ובכל נקודת זמן ניתן למכור אותו בשוק המישני (בבורסה) כאשר הפארי שלו הוא היוון של אין סוף התשלומים קדימה. האג"ח תמיד תשמור על הקופון שלה ותהיה תלויה רק בריבית. במילים אחרות, בכל נקודת זמן בעתיד, לאג"ח יהיו אין סוף תשלומים קדימה.

2. סיכון להבדיל מדירה להשקעה, שהמשקיע מחליט מתי לממש אותה (למכור את הדירה ולשלם את מס השבח בן 25% החל מ 1/1/2014 ותודה ליאיר לפיד) אג"ח צמיתה ניתנת למכירה על ידי המשקיע בשוק המישני (מימוש), אבל גם על ידי המנפיק (בעל החוב). בחלק גדול מהתשקיפים שקראתי המנפיק יכול להחליט, בעצמו, בנקודות זמן מוגדרות מראש (נניח החל מ 5 שנים מתאריך ההנפקה ובכל שנה קלנדרית) על כך שהוא רוצה לצאת מהחוב, לשלם את זרם התשלומים המהוון ולהוציא את האג"ח מהשוק. סביר מאוד שזה יקרה כאשר ריבית ההיוון תהיה גבוהה, ומחיר האג"ח יהיה נמוך. זה סיכון משמעותי למחזיק. בכל מקרה של מימוש ברווח המשקיע יצטרך לשלם מס ריווחי הון גם אם לא התכוון לממש.

3. סיכון כמו שראינו בפוסט הקוד, לאג"ח צמיתה יש מחיר סופי. כך גם יש לה מח"מ סופי. מה שאומר ששינוי בגובה הריבית בשוק בו היא נסחרת יגרום לשינוי במחירה. כשהריבית תעלה, מחיר האג"ח ירד ולהפך.

4. סיכון בגלל שאג"חים צמיתות אינן נסחרות בארץ, יש למשקיע השיקלי תלות בשער החליפין בין מטבע האג"ח לשקל.

5. סיכון האג"חים הצמיתות שמצאתי אינן נושאות תנאי הצמדה. לטווח ארוך יתכן וכדאי לחשוב על הצמדה למדד כלשהו. האינפלציה היא הגורם הראשון לשחיקה בערך הכסף שלנו והיא המוטיבציה המרכזית לרצון להשקיע. (ראה: The Intelligent Investor פרק 1).

19.10.2013

אג"ח קונסול מול דירה להשקעה

בחו"ל נסחרות אג"ח מסוג קונסול. אג"ח קונסול הוא סוג של אג"ח נחמד כזה. האג"ח הזה נושא ריבית (=קופון) בלבד. הוא אינו משלם את הקרן אף פעם, וגם אין לו מועד פידיון סופי. אג"ח קוסול משלם ריבית תקופתית עד אין סוף. או עד שהמנפיק שלו פושט את הרגל ולא יכול לשלם אותו יותר.

עכשיו שאלה: היות ומדובר על אין סוף תשלומי ריבית תקופתית קבועים במשך אינסוף תקופות, האם יש לאג"ח כזה מחיר ? או שמחירו הוא אין סוף ?

אותה שאלה בניסוח אחר: כמה תהיו מוכנים לשלם היום כדי להבטיח לכם אין סוף תשלומים תקופתיים קבועים מעתה ועד עולם ?

תשובה: כמובן שיש לאג"ח קונסול מחיר קבוע וסופי היום ! והסיבה היא שבגלל אופק הזמן, התשלומים הקבועים הולכים וקטנים כאשר מהוונים אותם, וכאשר התשלומים מאוד רחוקים, השווי הנוכחי שלהם שואף לאפס.

חשבון קצר:

כמה שווים היום 48000 ש"ח שנקבל עוד 10 שנים כאשר ריבית ההיוון היא 4% לשנה ?

תשובה: 32427 ש"ח, על פי החישוב: 32427 = 10^1.04 / 48000

וכמה יהיו שווים אותם 48000 ש"ח בעוד 100 שנים באותה ריבית היוון ?

תשובה: 950 ש"ח בלבד, על פי אותו חישוב: 950 = 100^1.04 / 48000

ובעוד 200 שנים ה 48000 ש"ח שנקבל אז שווים היום ל... 19 ש"ח בלבד.

מה אנחנו רואים ? שזרם התשלומים הקבוע, הולך וקטן ושואף ל 0 כאשר מהוונים אותו. ולכן לאג"ח קונסול ניתן לקבוע מחיר סופי. אז בקצרה ובלי להיכנס לכל פיתוח הנוסחאות, בסופו של דבר המחיר ההוגן של אג"ח קונסול, או של זרם תשלומים קבוע אין סופי הוא: התשלום התקופתי חלקי ריבית ההיוון.

בדוגמא שלנו, אג"ח המשלם ריבית של 48000 ש"ח אחת לשנה ללא פרעון סופי וללא החזר של הקרן שווה היום 1,200,000 ש"ח. החישוב הוא: 1200000=48000/0.04 ראו בגרף להלן את התמורה למי שמחזיק אג"ח כזה:

וכל זה מאוד מזכיר דירה להשקעה. מי שרוצה יכול לייצר זרם תשלומים קבוע לטווח ארוך על ידי רכישת דירה והשכרה שלה. לדוגמא: דירה שעולה 1,200,000 ש"ח וניתן להשכיר אותה ב 4,000 ש"ח לחודש (48,000 ש"ח לשנה) תתנהג כלכלית ברוטו כאילו היא אג"ח קונסול הנושא ריבית שנתית נקובה של 4%.

הדגשתי את המילה ברוטו. למה ? בגלל המס. במסלול האג"ח, על תשלום הריבית יחול מס רווחי הון בשיעור 15% מהרווח הנומינלי (אג"ח שיקלי) מהשקל הראשון ואילו על תקבול משכר דירה קיים פטור ממס עד לתקרה של 4980 ש"ח בחודש או 59760 לשנה.

בחישוב נטו תניב הדירה 4000 ש"ח לחודש והקונסול תניב 3400 ש"ח לחודש. כל זה משתנה כאשר מדובר על שתיים או שלוש דירות להשכרה. כי התקבול משכר הדירה ימוסה ב 10% מהשקל הראשון והתקבול מהקונסול ב 15% כך שהפער מצטמצם.

מה שיפה בכל העניין זה שגם מי שאין לו כסף לדירה להשקעה (התחביב הישראלי שבאופנה) יכול לייצר לו את זרם התקבולים הזה על ידי השקעה באג"ח קונסול (כאמור בארץ לא מצאתי כזה. בחו"ל יש).

14.10.2013

תיק השקעות יעיל ופרס נובל בכלכלה

היום פרסמה האקדמיה המלכותית השבדית למדעים את החלטתה להעניק פרס נובל בכלכלה לשנת 2013 לשלושה כלכלנים:

- יוג'ין פאמה

- לארס האנסן

- רוברט שילר

פאמה הוא אבי תורת השוק היעיל. בלוג ההשקעות הזה מתבסס הרבה על התכונה הזו של השוק. אם מניחים שהשוק יעיל אז למעשה אין דרך לחזות את מחירי המניות בעתיד על סמך נתוני עבר. מכאן שכל ניתוח של גרפים היסטוריים למיניהם הוא לא יעיל, כלומר לא יביא את המשקיע לתשואה עודפת על השוק. המודל המעשי המרכזי שנגזר מהנחת היסוד שהשוק הוא יעיל הוא מודל CAPM שפיתחו הכלכלנים ויליאם שארפי וג'ון לינטנר אי שם בשנות ה 60 והוא עדיין מודל מוביל על פיו נבנו תעודות הסל המשיאות את תשואת השוק בעלות ניהול מינימאלית. הבלוג שלי דן רבות במודל זה. על יצירת המודל קיבל שארפי את פרס הנובל בכלכלה לשנת 1990.

אז מה חדש ...

החל משנות השבעים החלו כלכלנים להטיל ספק בתאוריית השוק היעיל. הם ניסו לנגח את התאוריה משני כיוונים: האחד, מכיוון הנחות היסוד הפונדמנטליות של המודל והאחר מכיוון הנחות היסוד ההתנהגותיות של הפרטים הפעילים בשוק (המשקיעים/סוחרים).

הפונדמנטליסט פאמה, יחד עם הכלכלן קנאט פרנץ' מצאו מעין "הרחבה" של מודל ה CAPM. על פי מודל CAPM הסתכלנו על תשואה לעומת סיכון והטענה היתה שככל שנכס מסוכן יותר (תנודתי, בעל שונות גבוהה) אנו כמשקיעים נרצה תשואה גבוהה יותר עבור אחזקתו, מה שיוריד בהכרח את מחירו. אם עד כה הנחנו שתיק השוק נמצא על החזית היעילה, באים פאמה ופרנץ' ומראים שיש תיק נכסים טוב יותר מבחינת תשואה/סיכון ולכן לאורך זמן התיק החדש שמצאו יכה את תיק השוק. המחקר של פאמה ופרנץ' מצא שיש עוד שני גורמים שמשפיעים על תמחור נכסים פיננסיים (בד"כ מניות) מלבד הסיכון: גודל החברה, וגודל הרווח לעומת שווי השוק. הם הוסיפו למודל CAPM את שני הגורמים האלה וקראו למודל שלהם Fama French three factor model (מודל שלושת הפקטורים, מאמר של פאמה ופרנץ' על CAPM מול Three factor ניתן להורדה חינם כאן). הוספת שני הגורמים "החדשים" למודל היא הגיונית. הם טוענים שחברות קטנות יותר מתומחרות טוב פחות מהגדולות והערך שלהן עתיד להתגלות מאוחר יותר וכן, חברות שהריווחיות שלהם גבוהה ביחס לשווי שלהן ישיאו בטווח הארוך תשואה גבוהה יותר. למרות שהמודל החדש הגיוני, יש כלכלנים רבים שלא מקבלים אותו והמחקר בתחום עדיין נמשך.

מעניין הוא שזוכי הפרס השנה פאמה (פונדמנטלי) ושילר והאנסן (התנהגותיים) באים משתי אסכולות מנוגדות אלה והם למעשה יריבים. למרות זאת פרס הנובל מוענק לשלושתם וההסבר של האקדמיה הוא ששלושתם תורמים במחקריהם להבנה שלנו את השוק. מכאן אני מסיק שהסיפור של השוק עדיין לא נגמר ואין לו מנבא אחד שהוא ברור ומוסכם וזה גם היופי שבעניין. אם כולם יחשבו אותו דבר על כל המניות, איך יהיה מסחר ?

הירשם ל-

רשומות (Atom)